会社が納める税金

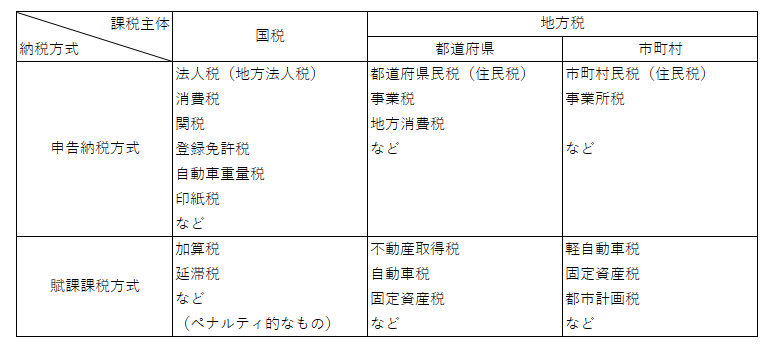

会社が納める税金は、下記のように分類されます。

・申告納税方式:会社が自ら納税額を計算して納める税金

・賦課課税方式:国や地方自治体などによって計算された納税額を送付された納付書によって納める税金

・国税:徴収する課税主体が国

・地方税:徴収する課税主体が地方自治体

経理社員が注意すべき税金

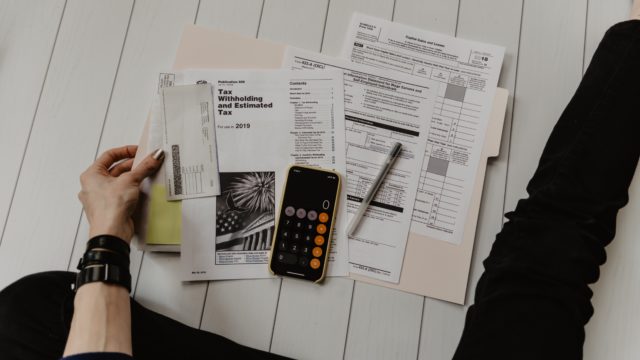

上記のような種類がある中で経理社員が特に意識している税金は、「申告納税方式」の税金となります。

賦課課税方式の税金は徴収する主体(課税主体)である国や地方自治体で納税額が計算され、その内容が納付書で届くことになります。

もちろんその金額が正しいのかどうかの確認は必要になりますが、納税しなければならないということは認識されます。

これに対し、申告納税方式の税金は会社側で正しい納税金額を計算し、申告期限までに申告、支払期限までに支払いを実施する必要があります。

実務上は税理士に任せている会社もあると思いますが、経理社員が正しい情報収集をしていれば十分対応できる範囲の内容です。

私の今までの経験では、計算自体は経理社員で対応して、申告書の内容を税理士法人の方へチェックしていただいていました。

自分で申告書の作成をしていたので、社会人になってから増えた知識は非常に大きいです。

まず初めに勉強すべき5つの税金とは

先ほど「申告納税方式」の税金には気をつけるべきだと話をしましたが、その中でもまず勉強すべき税金があります。

それは、

- 法人税

- 事業税

- 都道府県民税

- 市町村民税

- 消費税

です。

所得にかかる税金

①~④は会社の所得(利益のようなもの)に対してかかる税金です。

所得を計算することがなかなか難しく、正しく理解するのは大変なのですが経理社員として必要な知識となります。

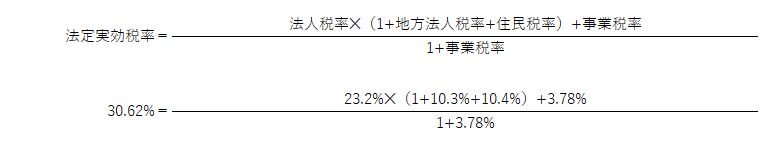

ちなみに、実務でも試験でも「法定実効税率」というもので税金の計算をしています。

これは上記①~④の税額を計算するに当たり、個別に計算するのではなく、まとめて計算するための税率のことです。

東京都の外形標準課税適用法人の場合、法定実効税率は30.62%なのですが、それは下記計算式で求めています。

かなり複雑なことをしていますが、ただ税率を単純合計しているわけではないということを理解できれば良いと思います。

消費税

また、⑤の消費税については日常生活でも出てくるので身近かと思いますが、一般消費者から預かった消費税は会社が一般消費者の代わりに支払いを行っています。

実は一般消費者から預かった消費税のすべてが会社から国や地方自治体に支払いされている訳ではないのですが、それは各税金の内容についてお話しするときに詳しく解説します。

新人として経理に配属された方がすぐに携わることはないかもしれませんが、内容が簡単ではないため少しずつ知識を増やしていくことで将来必ず役に立つものとなります。